Un modelo de jubilación del Siglo XIX para el Siglo XXI

Que el Banco de España proponga alargar la edad de jubilación más allá de los 67 demuestra la lejanía y desconocimiento acerca del momento histórico que vivimos como sociedad y los desafíos a los que vamos a tener que enfrentarnos en las próximas décadas. Lo complejo del asunto es que hablamos de quienes consideramos mejor informados y lúcidos para tomar o proponer decisiones en esa conquista.

Que el Banco de España proponga alargar la edad de jubilación más allá de los 67 demuestra la lejanía y desconocimiento acerca del momento histórico que vivimos como sociedad y los desafíos a los que vamos a tener que enfrentarnos en las próximas décadas. Lo complejo del asunto es que hablamos de quienes consideramos mejor informados y lúcidos para tomar o proponer decisiones en esa conquista.

Lo de que el sistema de pensiones no se aguanta empieza a ser aceptado por muchos, por lo menos no del modo en el que lo planteamos desde el siglo XIX. Seguimos con métodos que así lo reflejan y que han sido modificados en su estructura muy pocas veces. La pensión, la ayuda a la subsistencia en el trayecto final de la vida de las personas no deja de ser un invento derivado de un mundo en el que la producción generaba excedentes de capital al equilibrarlo con la fuerza humana o, en su defecto, de la combinación de trabajadores y tecnología.

Esto está cambiando de manera notable. No voy a repetirme. Pero es necesario analizar la imposibilidad de sustentar el planeta del modo que aristócratas de las finanzas, o de la política, sugieren. No va a ser posible si no se cambian las reglas, el método y el mecanismo de medida. Sino variamos la cultura y concepto económico que nos gobierna. La gravedad del asunto yace de la aurora boreal en la que descansan todas esas afirmaciones. La sugerencia de retrasar la edad de jubilación no va a ser factible o la promesa de creación de puestos de trabajo masivo en un escenario de deflación económica inevitable a medio plazo. Una deflación subyacente que vivimos hace décadas y que no va a remitir lo diga quien lo diga o lo disfrace quien lo disfrace.

Los efectos sobre el trabajo de tecnologías como la inteligencia artificial o la robótica no son discutibles. De hecho son inevitables. Ahí radica la obligatoria necesidad de abordarlos de una vez por todas y de la manera más ambiciosa posible. De no hacerlo vamos a ver como esta sociedad va a ir menguando sus opciones vitales y económicas, su libertad inclusive. Vamos a ir perdiendo inexorablemente todo lo que representa la denominada clase media en la que, hasta ahora, cabíamos muchos.

La lista de puestos de trabajo sustituidos por los progresos tecnológicos aumenta cada vez más rápido. Más de lo que muchos nos imaginábamos hace un par de años. Cada vez es más larga esa lista y cada vez más los empleos amenazados. A ese fuego aparente se le echa gasolina. El discurso oficial va, de los titulares fuera de contexto y fáciles de la mayoría de los medios de comunicación, a las propuestas inexistentes de los gobiernos. Sólo quedan las empresas para organizar el rompecabezas y, obviamente, sin normas o garantías que ayuden a organizarlo, las compañías lo que miran es por su supervivencia competitiva y sus beneficios.

Reconquistar los empleos que se ventila un robot o un software inteligente es imposible. Ni siquiera fuera de los empleos mecánicos o de menor valor. Hablo de tareas complejas como conducir un vehículo sin intervención humana, agente bursátil, director de una empresa, doctor oncológico, asistente educativo o periodista. El punto de no retorno ya lo hemos cruzado hace mucho tiempo. Está claro que cualquier empresa que no adopte la tecnología disponible se enfrenta al cierre. Otras lo harán en otro lugar. No va a haber ninguna empresa en el mundo que pretenda ser competitiva que desafíe el avance tecnológico que le afecte.

Y parece que el Banco de España piensa que sí es posible. Que las compañías españolas van a mantener a sus plantillas en trabajos que una máquina podría hacer más rápido y más eficientemente. Es como si el mundo del que dependen, el del dinero reactivo, no fuera real. De un hachazo se lo han ventilado y se imaginan un país, un planeta tal vez, dónde la gente trabajará en empresas dispuestas a no crecer. Un mundo en el que esas empresas permanecerán con sus miles de empleados gracias a que sus clientes querrán comprar productos o servicios más caros, lentos y con defectos. Es de una lógica muy interesante.

Nos hemos pasado años, casi una década, hablando de la gran crisis del 2008 aproximadamente. El desastre financiero, el pinchazo de la burbuja allí donde hubiera una. Pero en realidad lo que vivimos fue la mayor deflación económica conocida. Una caída del valor de las cosas y de su coste de producción que si se mantiene en algún punto intermedio es exclusivamente por la marea indecente de dinero electrónico que inyectan los bancos centrales a los que pertenece el de España.

Una deflación inédita por sus dimensiones. No todo era financiero. La deriva financiera es evidente pero no fue la causa. Por lo menos no exclusivamente. Hubo más responsables. La tecnología genera productos cada vez mejores que estimulan la obsolescencia de los que compramos hace unos minutos. De manera que la depreciación del valor de estos es cada vez más rápida. Un objeto como un teléfono móvil, por llamarlo de alguna manera rápida, alberga tanta tecnología como antes sólo éramos capaces de llevar en una maleta grande y que tenían un coste de producción y de consumo inalcanzable para muchos.

Hace apenas dos décadas tener todo lo que ahora tiene un teléfono instalado suponía miles de euros fabricarlo y decenas de miles comprarlos por separado. Ahora lo puedes tener todo por menos de 200 euros. Además, en dos años tendrás que renovarlo o estarás fuera de las actualizaciones imprescindibles para estar al día. Lo más explosivo del asunto es que la reducción del coste de producción y venta se deriva de que cada vez menos personas intervienen en el diseño y fabricación de ese objeto. La deflación económica se traslada a la deflación social y laboral. Obviar este asunto no hace más que engrandecer sus consecuencias. La crisis no fue financiera exclusivamente, se estaba gestando el mayor cambio socioeconómico que ha vivido la humanidad en siglos y tenía que ver, como siempre ha sido, con un salto tecnológico.

El mundo laboral será conceptualmente otro o no será. Pocos se están planteando este gravísimo problema. Un mundo sin el empleo tal y como lo conocemos ahora y que deberá, antes de lo que nos pensamos, replantearse absolutamente. Preguntas com ¿por qué debo ir al trabajo si todo lo que hago lo hace un software mejor que yo? ¿Dónde estará el valor añadido que puedo aportar? El discurso oficial, si es que se le puede llamar así, argumenta que vamos a crear nuevos empleos. Que el 60% de los jóvenes universitarios trabajaran en empleos que no existen aseguran. Tal vez, pero permítanme que lo dude. En todo caso ese 60% trabajará de otro modo en empleos que ahora en muchos casos sí existen. Pero la transición no parece muy sencilla si se examina desde el punto de vista que siempre se ha adoptado ante este desafío. No es cuestión de revisar que empleo se va a destruir y con que lo vamos a sustituir. En este caso, la sustitución no viene del ‘que’ sino del ‘como’.

La renta mínima universal sigue siendo objeto de debates políticos manidos, viejos e interesados. Que si es de derechas o de izquierdas. Que si es insostenible o que si es ciencia ficción. El mundo cada vez es más capaz de suministrar lo necesario con cada vez menor intervención humana y con menor coste. Las empresas que lo saben han empezado a transformarse de forma agresiva. Las que no, ya se las verán venir. El futuro pasa, inexorablemente, por estudiar vías cercanas a eso.

¿Cómo vamos a vivir en un mundo inminente donde el ser humano cada vez tenga menor importancia en los procesos de eficiencia productiva? ¿De cuanto debería ser esa renta mínima? ¿Qué impuestos precisaría? ¿Qué servicios podrían convalidarse con ella? ¿Dónde quedará la clase media? ¿Cómo enfrentarnos a la dependencia social que supondría? ¿Para que precisaríamos políticos? ¿Quiénes serán los pocos que realmente serán ‘imprescindibles’? ¿Hablamos de trabajar o de aprender? ¿Seremos más humanos cuando no dependamos de la eficiencia en el trabajo? ¿Qué significará que el valor añadido pueda ser aportado por las personas? ¿Qué plataforma debe amortiguar el aterrizaje de un mundo sin empleo?

El mundo no va a detenerse porque lo diga el Banco de España. No vamos a jubilarnos a los 70 los que ahora tenemos 40 y algo. Ni a los 85 los que tienen 20. No vamos a jubilarnos. Dejaremos una actividad determinada para hacer otra muy distinta. El valor económico de lo que hacemos ahora es relativo. En muchos casos se mantiene incluso cuando no es práctico hacerlo porque no sabemos como modificar las reglas. Los gobiernos siguen con su discurso de la creación de empleo y deberían de pensar en el cambio del propio concepto 'empleo' de manera urgente.

No vamos a volver atrás. No hay opciones para eso. Este es el mundo que hemos montado y no se puede desmontar. Como mucho se puede ir superponiendo otro que se regule a partir de cuanto sabemos que va a ir pasando. Sin previsión, la hostia va a ser mayúscula. Seguimos todavía en el centro de la transformación de todo. Ahora ya tenemos pistas. Hace diez años se creyó que era un tema financiero. Ahora sabemos que era más complejo. Déjense de catalogar ideológicamente las soluciones y compremos el software que lo arregle todo.

Campeonato de la distracción

Este es el artículo que hoy publico en Cotizalia. Empieza diciendo que las cosas se han precipitado. De eso no cabe duda. Todavía hay quien no tiene claro si esta es la fase definitiva, pero ya pocos ponen en entredicho que estemos ante la más difícil situación de nuestra economía y, por derivación, de la zona euro. Aunque los medios sigan diseñando obscenas fórmulas para distraer la atención, la realidad va tomando el peso plomizo de lo irremediable. Es como si miles de peces se movieran en tono a los flujos que creen adoptar de manera voluntaria, pero que no es más que el síntoma que un ataque externo amenaza su estabilidad. Uno de los peces toma un camino y el resto hace exactamente lo mismo. ¿Se entiende la metáfora?

Este es el artículo que hoy publico en Cotizalia. Empieza diciendo que las cosas se han precipitado. De eso no cabe duda. Todavía hay quien no tiene claro si esta es la fase definitiva, pero ya pocos ponen en entredicho que estemos ante la más difícil situación de nuestra economía y, por derivación, de la zona euro. Aunque los medios sigan diseñando obscenas fórmulas para distraer la atención, la realidad va tomando el peso plomizo de lo irremediable. Es como si miles de peces se movieran en tono a los flujos que creen adoptar de manera voluntaria, pero que no es más que el síntoma que un ataque externo amenaza su estabilidad. Uno de los peces toma un camino y el resto hace exactamente lo mismo. ¿Se entiende la metáfora?

Pongo por delante que no creo en el Apocalipsis, esto es una fase definitiva de nuestra economía que tiene que ver con un nuevo modelo social y económico. Mucho más duro, pero repleto de oportunidades. Lo importante es saber lo que nos dicen y como lo dicen, si nos manipulan o no. Debemos exigir conocer que está pasando para tomar nuestras propias decisiones a la hora de emprender, invertir o salvar nuestros ahorros.

Vamos a ir desgranando el conjunto de incoherencias que hemos estado viviendo estos días. Una a una, enlazando con textos y con datos, asumiendo que el batacazo ya no es un tema a contemplar de manera opcional sino que lo es de manera evidente. No es catastrofismo, me niego a admitirlo, es simplemente el desenlace de una quimera, de un conjunto de despropósitos que han cortocircuitado nuestro modelo económico. La economía europea se sujeta con pinzas, elementos frágiles que siguen mostrándose como intocables. El diafragma se va cerrando a medida que cada vez menos gente es capaz de decir que “no va a pasar nada”. La verdad es que no va a pasar nada relativamente destructivo. No es el fin de una civilización ni de nada que se le parezca, es sencillamente un nuevo espacio económico y social vinculado a la reducción de servicios, derechos y posibilidades, con menos clase media y una emergente clase subsidiada.

¿Qué se dice? ¿Cómo lo dicen? ¿Quiénes lo dicen? Vamos a ver por donde cogemos este retorcido espectáculo en el que se ha convertido nuestra vida. Analicemos que características tiene la gran fábula y sus espectadores cloroformizados. He recibido palos hasta en el carné de identidad, he tenido que soportar el insulto de quienes te llaman rata por “huir del barco en cuanto empieza a hundirse” por montar negocios en otros países a fin de escapar de este barrizal. Suerte que no saben que asesoro a inversores que quieran poner en marcha vehículos de inversión fuera de España.

1. Nos dicen que la caída de credibilidad de la banca española se produce por culpa de los ataques de especuladores. ¡Que malos son los especuladores! Los compradores patrióticos de bonos al 4,75% que le suponían a la Generalitat un coste de financiación al estilo Cofidis no eran especuladores, no, eran hermanitas de la caridad cristiana en ejercicio de redención voluntario.

Pues la credibilidad de nuestros bancos está en Europa puesta en análisis porque cada vez menos inversores y depositarios se fían del verdadero estado del potaje. Es más, si los activos que no se asumen en el balance de los bancos y cajas no se pueden ni valorar pues son desconocidos, como ellos mismos asumen, por el Banco de España. La estrategia de no asumir amortizaciones que están en quiebra técnicamente por su morosidad. Lo grave es que nadie cumple la normativa sobre la certificación de impagos y de mora. Si se cumpliera tal y como solicita la normativa del Banco de España esa tasa de impagos crediticios e hipotecarios sería del triple que el que se ha publicado. Si así fuera quedaría en evidencia que no hay fondo de garantía que soporte esa insolvencia. Todo el fondo de garantía se va por el retrete de la mitad de las sucursales de cualquier banquito de segunda de este país. Imaginen cuando todos se pongan a estabilizar automáticamente sus balances en 2011 y no puedan acudir a ningún mecanismo de “maquillaje” contable.

El problema de deuda lo tiene España el año que viene

Si fuera poco, sabemos que las valoraciones que los bancos soportan, incluso llegando a puntos surrealistas, están muy lejos, por encima, de los precios de mercado real. Una vez se acabe el período de limitación para desgravar tributariamente la compra de una vivienda, aquí no va a vender un piso ni el famosísimo Tato. Y no sucederá, no se adaptarán los valores pues sería un castillo de naipes que motivaría la quiebra de un buen número de “fusionadas”. Tengamos en cuenta que la morosidad no va a descender, no hay ningún indicio que lo indique. El paro no cesa de crecer, el consumo cae, los ajustes de la administración van a generar una parada técnica de la inversión y por derivación la morosidad crecerá. La banca se apretará el cinturón y sacrificará lastres pero sin adaptarse a la realidad. A medida que Europa exija claridad, y que los estrés test se vayan repitiendo con metodología que no sea para “dummies”, el asunto se volverá oscuro de narices.

2. Dicen que Portugal no precisará de ser rescatada y eso evitará un “contagio”. ¿Se puede saber de que contagio hablan? Que tendrá que ver una cosa con la otra. En economía y en los mercados los flujos de opinión hacia la compra o la venta de activos o productos financieros se basan en una buena parte en las tendencias, pero no en exclusiva. La escasa credibilidad de la deuda española y el peligro de “contagio” poco tiene que ver. A España se la tiene en la mirilla por su exposición máxima en diversos elementos de análisis económicos que nos sitúan en el peor puesto posible. Paro, competitividad, balanzas, credibilidad del modelo de estado para poder sufragar una reducción del déficit público, deuda en vencimiento en 2011, etc… Es decir es un asunto más crónico. Tenemos una enfermedad latente que ahora se ha manifestado, y si lo prefieren, al ánimo de ver nuestros vecinos bastante malitos también.

Que Portugal pedirá un rescate es algo inminente. Tengamos en cuenta que la rentabilidad de los bonos ya subió por encima de la tasa a la que podría tomar prestado del fondo de rescate de la Unión Europea, que por cierto, lo presta a intereses que parecen que los hallan promocionado en la Generalitat de Catalunya. Casualmente España alcanzó el 5,45% también durante el día de ayer. Es decir, España está en la zona que los analistas contemplan como de riesgo de insolvencia y que si se mantiene o aumenta la rentabilidad pone en territorio de no retorno y la “intervención” sería una realidad. El problema como dicen es que España es demasiado grande para caer. Eso no es cierto, España debe mucho para caer que es diferente y lo que supone es que es demasiado grande para ser rescatada. Tras la fallida de pagos del Estado español vendría irremediablemente un ajuste definitivo del modelo del doble euro. Los costos de financiación disponibles para un país rebasan los que están disponibles con el fondo europeo de rescate, entonces los incentivos cambian y la posibilidad de solicitar ayuda externa aumenta drásticamente”.

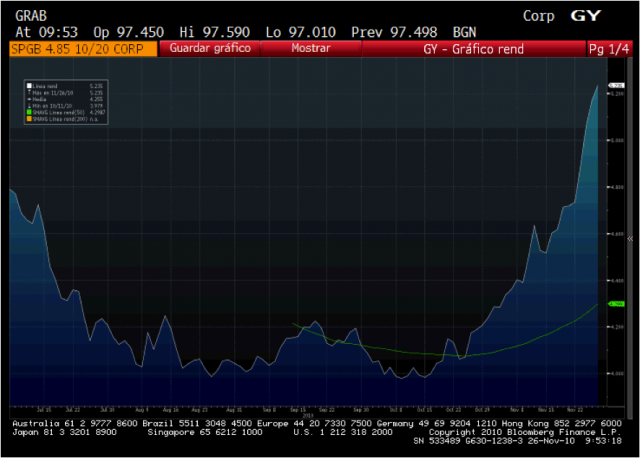

La rentabilidad del bono español a tasas desconocidas

3. Otra de las tonterías que tenemos que soportar estos días es la manía por hacer ver a la pobre gente que eso de las pruebas de liquidez son algo eficiente. Resulta que la Comisión Europea ha decidido incluir la definición de lo que es líquido y lo que no. Para ello han decidido ahora que las nuevas pruebas que se desarrollen diferenciarán esa realidad visto lo visto y atendiendo el crash irlandés. Hay que tener la cara como el cemento.

Resulta que “las pruebas de resistencia de este año en Europa se centraron en los niveles de capital que tenían los bancos para absorber pérdidas y no midieron los riesgos representados poruna falta de liquidez”. Ahora se dan cuenta, unos tipos que deberían de estar todos encerrados por la responsabilidad que tienen en todo este desajuste, han decidido que el próximo año “los reguladores reunirán datos para las pruebas a comienzos del año próximo, con la guía de la Autoridad Bancaria Europea, el Banco Central Europeo y la Comisión Europea. Como no quiero ser grosero, les permito que aquí “________” pongan el adjetivo adecuado ustedes mismos. Nos toman por tontos definitivamente. Claro está que no hacemos mucho para que piensen lo contrario, claro.

4. En medio del caos, sale un tipo por televisión que ya no reconozco ni recuerdo de las clases, y que hace como de secretario de Estado, diciendo que “la financiación de España para el resto del año sigue siendo cómoda, gracias a los ingresos superiores a los previstos y una reducción del déficit de presupuesto, y el Gobierno no espera tener problemas para acudir a los mercados financieros”. ¡Brutal! ¿Habla de este año? Si queda un mes. Sólo faltaría que tuviera problemas “este año”. Está todo el pescado vendido. El meollo vendrá en el cálculo interanual del déficit y en la gestión global de la deuda a 2011. Como dice mi hijo: “lo flipo”. Veamos que pasa el 2 de diciembre y el 16 con la necesidad de captar 8K millones de euros en los mercados para refinanciar la deuda. Seguramente nada pues los compradores están preparando los cheques. ¡Ah! Se me olvidó algo, esos compradores son bancos españoles que luego le piden el apoyo al propio banco de España. Véase circuito “salvo bancos + fusiones + frob + compro deuda + financio estado + salvo bancos”.

El tema de los recortes ha sido uno de los temas que los inversores europeos que apuestan por la caída a peso de nuestra economía, han preferido obviar. ¿Por qué lo harán? ¿Son tan malos malísimos, tan poderosos que hacen temblar una economía sana, robusta y de banca monolítica? No se creen nada.

Por si fuera poco un tal Weber del Banco Central Europeo ya dijo que si hacía falta se iba a su casa a por una impresora láser que tiene para imprimir más dinero, que no nos preocupemos de nada. Dijo que “el fondo de estabilización para los estados europeos dotado de 750.000 millones de euros podría ser incrementado en caso de ser necesario para restaurar la confianza en los mercados financieros”. La realidad es mucho más siniestra: “si España, Italia, Grecia, Portugal e Irlanda devaluaran 30 por ciento economía para readoptar las monedas nacionales, las pérdidas totales para los bancos alemanes rondarían la mitad del total del capital que disponen”. Ahora disponen de unos 300K millones de euros y ese ajuste precisaría perder el valor de unos 150K millones. Por decirlo de otro modo, se van a inventar lo que sea preciso para que no se vuelva a hablar de “ajustar” vía nueva moneda, no sea que Alemania se llevase el batacazo final. Conclusión: puede que tengamos un rescate virtual que, sin llamarse así, represente el mayor recorte de servicios y el mayor aumento de impuestos de toda la historia de este país (y otros europeos) desde el Neolítico.

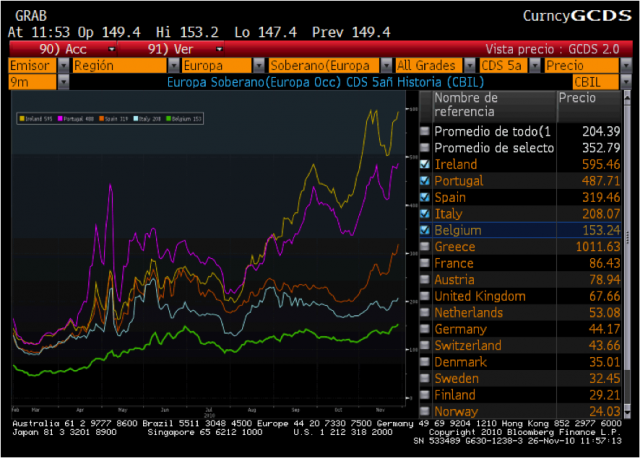

Los CDS del quinteto en cuestión

5. Los brotes verdes fueron muy poco verdes. En España el ritmo de embargo aumenta y se dispone a poner más en evidencia el “roto” que he enunciado en el punto número uno. Según el informe que presentó hace unos días Acuña & Asociados, “el número de viviendas embargadas a la venta en España podría triplicarse en 2011 cuando se impliquen las nuevas reglas contables obliguen a los bancos a deshacerse de sus activos depreciados”. Sabemos, y si no lo saben les cuento, que en el mercado hay unas 100.000 viviendas propiedad de bancos.

El tema es muy denso. En Bloomberg resumían el tema diciendo que “los bancos españoles tienen un total de 181K millones de euros en préstamos de construcción e inmobiliarios morosos. Unas 2.600 empresas inmobiliarias y de construcción han dejado de operar en los últimos 2 años, según Crédito y Caución, mientras que el desempleo ha subido a más del doble a casi 20 por ciento desde 2007. El costo de sanear los libros de la banca ha sido hasta ahora de unos 70.000 millones de euros en forma de fondos gubernamentales de rescate, depreciaciones de activos y uso de reservas, según el Banco de España. Parece ser que el valor de las propiedades bajará 20 por ciento en los y unas 280.000 personas en España perderán su hogar este año.

Y en definitiva,

España no es Irlanda, claro que no, por supuesto, nosotros no tenemos sus cifras, nosotros tenemos las nuestras que son tan buenas como que tenemos la mitad de su salario mínimo, casi 7 puntos más de paro que ellos, el modelo de crecimiento asociado allí está vinculado a la tecnología y, además, sus prestaciones sociales no tienen ni punto de comparación con las nuestras.

Me disculpen, en un rato empieza el Barça-Madrid y debo tomarme mi tazón de cloroformo bien calentito. ¡Salud!