Siempre gana la banca

El artículo de hoy de Luis Benguerel es el primero de una serie que publicará cada viernes en este blog. Vamos a intentar de la mano de uno de los mayores expertos de este país en temas de trading sofisticado y gestión de “pantallas” que conozco. Si alguien sabe de como se retuercen los mercados para lograr cosas determinadas es él. Si alguien puede explicarlo de modo “sencillo” es él. Os dejo con el artículo sobre las interioridades de la compra de deuda soberana que “no puede hacer” el Banco Central y que, sin embargo “si hace”. Dadle la bienvenida y a aprender.

Sabemos que el Banco Central Europeo compra deuda soberana de países con problemas en el mercado secundario, pero seguramente no todos sabéis como se compra esta deuda. Sin entrar a valorar si eso es bueno o malo voy a explicar como se hacen este tipo de compras y ya tomaréis la consideración vosotros mismos.

Lo primero que cabe recordar es que el Deutsche Bundesbank se opuso a estas compras en su día y Webe, su presidente, dimitió a pesar de que era un claro aspirante a presidir el BCE. No voy a considerar si el Banco Central debiera actuar de otra forma acordando un precio con los gobiernos y actuar directamente en el mercado primario sin permitir que fueran los propios mercados los que impongan sus precios. Eso se lo dejo a los tertulianos recién llegados a los temas económicos que parecen saber muchísimo más que los que llevamos dos décadas en esto.

Pero, ¿cómo actua el BCE? Antes de analizarlo hablemos un momento de la famosa prima de riesgo, ese diferencial entre la deuda que emite un país con respecto a otro con las mismas fechas de vencimiento. En el caso de la zona euro ese diferencial era mínimo en tiempo de bonanza ya que todos dependemos del mismo Banco estructuralmente y, por derivación, de su política de intereses. Este gráfico refleja el diferencial entre España y Alemania con un bono a 10 años desde 2006.

Como vemos, en estos días seguimos cerca de máximos. Hace meses que estamos desde en un peligroso y caro 300 y hemos alcanzado sin dificultades la cima del 370. Se considera un problema grave estar por encima de 100.

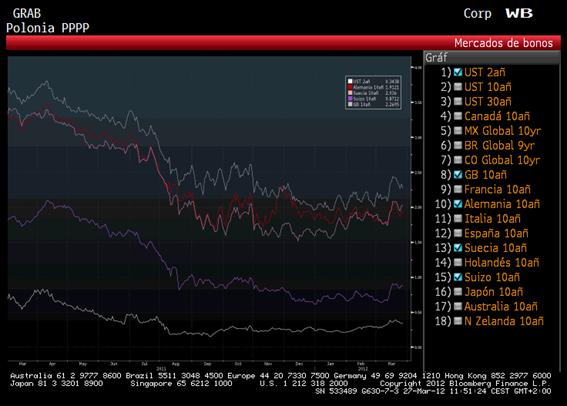

Pues bien, si observamos los bonos soberanos durante el desarrollo de esta crisis de deuda, detectaremos a unos ganadores que no merecen serlo. Resulta que en este “mundo” del hedge fund que apoya las inversiones en deuda a riesgo permite que el riesgo sea atractivo y a la vez modere el valor de las de menor apuesta. Ocurre que mientras se huye de la deuda soberana de países con problemas, se compra deuda de países “mas solventes” lo que provoca que el rendimiento de sus bonos baje mucho por la demanda que tienen y puedan colocar deuda muy barata que no refleja su situación real de la economía. Ejemplifiquemos con un gráfico de deuda a diez años de países como Estados Unidos, Reino Unido, Suiza, Alemania y Suecia.

El asunto es tan curioso que llegamos a extremos de deuda negativa en períodos bianuales. Si tú le prestas dinero al gobierno (comprando su deuda) y ellos te retornan menos pues se cobran “la seguridad de que te lo van a devolver”.

En este grafico podemos ver algo que supone ver un ornitorrinco en el Manzanares, digamos que algo relativamente curioso: el bono suizo a 2 años desde verano varias veces en negativo a vencimientos mas cercanos menor rendimiento .

Ahora ya sabemos como funciona el mercado de bonos soberanos. Entremos ahora en el maravilloso mundo de la gestión del BCE cuando decide comprar deuda de un país con problemas. Cómo “no puede” actuar directamente en el mercado ordena a “otros” que ejecuten en las grandes mesas de renta fija, es decir lo grandes bancos. Así podemos decir que las compras que “no puede” hacer el BCE las hacen en su nombre las entidades financieras más importantes, que a su vez no pueden negarse pues dependen de los grados de liquidez que este les concede cuando ellos están tocados.

Podemos mal pensar todo lo que uno quiera, lo normal en estos casos es que primero reciban la orden de comprar por parte del BCE y luego la trabajen durante todo el día. A partir de entonces, antes de comprar para el BCE, lo que procuran es comprar para ellos logrando que baje con ello el rendimiento una vez tienen lo que desean. Luego informan al mercado con rumores de compra por parte del BCE, lo que sigue provocando mas caídas del rendimiento (significa mas beneficios para la primeras posiciones) y para terminar adquirirían las partidas que les paso el BCE en primera instancia por el camino. Esto lo hacen bajo el rendimiento del bono objetivo cumplido por parte del BCE, sin que el BCE compre a mejor precio ya que antes actuaron para después vendérselo.

Parece complicado, pero es muy sencillo. Son pasos simples y lo que para alguien a nivel doméstico no es nada, cuando las cantidades son gigantescas es muchísimo dinero a ganar por parte de la banca. Siempre sale el “0”.