¿Podría un 'default' de la deuda de EEUU acelerar el 'patrón Bitcoin'?

La creación tradicional del dinero está respaldada por entidades gubernamentales y centralizadas, que emiten y controlan su suministro. Estos organismos pueden imprimir billetes o acuñar monedas físicas, así como crear dinero digital. Por otro lado, Bitcoin es una criptomoneda descentralizada y no está sujeta a ninguna autoridad central. Se crea a través de un proceso llamado minería, en el cual los mineros utilizan computadoras potentes para resolver complejos problemas matemáticos y validar transacciones. A cambio de su trabajo, los mineros son recompensados con Bitcoins recién creados.

La creación tradicional del dinero está respaldada por entidades gubernamentales y centralizadas, que emiten y controlan su suministro. Estos organismos pueden imprimir billetes o acuñar monedas físicas, así como crear dinero digital. Por otro lado, Bitcoin es una criptomoneda descentralizada y no está sujeta a ninguna autoridad central. Se crea a través de un proceso llamado minería, en el cual los mineros utilizan computadoras potentes para resolver complejos problemas matemáticos y validar transacciones. A cambio de su trabajo, los mineros son recompensados con Bitcoins recién creados.

Desde su fundación, Estados Unidos ha considerado el pago de sus deudas como un asunto de seguridad económica y nacional. Alexander Hamilton, el primer secretario del Tesoro de EE.UU., abogó por que el gobierno federal asumiera toda la deuda contraída por los estados durante la Guerra Revolucionaria. En un informe que presentó al Congreso en 1790, Hamilton describió el "cumplimiento puntual de los contratos" - es decir, el cumplimiento de todas las obligaciones financieras a tiempo - como una cuestión de honor nacional. También argumentó que era fundamental para generar confianza en un sistema financiero y una moneda nacional que pudieran respaldar el desarrollo industrial de su país incipiente y proporcionar "seguridad contra el ataque extranjero" por parte de imperios competidores en Europa.

Más de un siglo después, durante la Primera Guerra Mundial, el Congreso creó el techo de deuda - un límite legislativo sobre cuánta deuda puede contraer el Tesoro. Dado la controversia que rodea el techo de deuda hoy en día, puede sorprender que su propósito original era hacer que fuera más fácil, no más difícil, para el Tesoro administrar las finanzas del país durante un tiempo de conflicto global. Antes, el Congreso tenía que aprobar cada instancia de endeudamiento del Tesoro, porque solo la legislatura tiene la autoridad constitucional para gravar, gastar y endeudarse.

Con el techo de deuda, el departamento podría endeudarse tanto como quisiera, hasta el límite establecido por el Congreso. Dejando de lado lo inusual que era - ningún otro país desarrollado excepto Dinamarca tiene un límite de deuda - la medida se consideró una concesión patriótica del Congreso para compartir su autoridad fiscal con el poder ejecutivo en servicio del propósito geopolítico compartido. Como resultado directo de esta acción del Congreso, el Tesoro pudo emitir enormes cantidades de bonos de guerra, que movilizaron la base industrial estadounidense y ayudaron a inclinar la balanza de la Primera Guerra Mundial a favor de los Aliados. Después de la guerra, el dólar estadounidense superó a la libra esterlina como la moneda dominante del mundo.

El problema de que Estados Unidos ha alcanzado su techo de deuda y corre riesgo de entrar en default tiene implicaciones importantes en el contexto de la relación entre la creación del dinero y Bitcoin, así como en la posibilidad de que Bitcoin se convierta en un nuevo estándar oro y una forma de protección contra la inflación.

En primer lugar, el hecho de que Estados Unidos esté cerca de alcanzar su techo de deuda refleja los desafíos y limitaciones del sistema monetario tradicional respaldado por gobiernos y entidades financieras. La creación de dinero a través de préstamos y la acumulación de deuda son prácticas comunes en las economías modernas, y el riesgo de default muestra la fragilidad inherente a este modelo.

En contraste, Bitcoin se presenta como una alternativa descentralizada y resistente a la censura, lo que significa que no está sujeto a las mismas limitaciones y riesgos asociados con la deuda gubernamental. Al ser una criptomoneda con un suministro limitado, Bitcoin no puede ser creado arbitrariamente por ningún gobierno o entidad central, lo que podría considerarse una fortaleza en momentos de incertidumbre financiera.

Si Estados Unidos enfrentara un default o una crisis de deuda, podría aumentar la desconfianza en el sistema monetario tradicional y generar una búsqueda de alternativas. En este escenario, Bitcoin podría desempeñar un papel destacado como un refugio de valor seguro y una forma de protección contra la inflación descontrolada. Su oferta limitada y su resistencia a la manipulación gubernamental podrían atraer a los inversores que buscan salvaguardar sus activos en un entorno incierto.

Sin embargo, es importante tener en cuenta que la adopción generalizada de Bitcoin y su aceptación como una forma legítima de refugio de valor y medio de intercambio aún enfrentan desafíos significativos. La volatilidad de los precios, las preocupaciones regulatorias y la infraestructura necesaria para su implementación a gran escala son aspectos que deben abordarse antes de que Bitcoin pueda convertirse en una opción ampliamente aceptada y confiable en situaciones de crisis financiera.

En el pasado, el patrón oro fue utilizado como un estándar monetario. Los países respaldaban sus monedas con reservas de oro, lo que les daba estabilidad y confianza en su valor. A medida que el sistema financiero evolucionó, el patrón oro fue abandonado en favor de un dinero fiduciario respaldado por la confianza en los gobiernos y las instituciones financieras.

Bitcoin se ha ganado el apodo de "oro digital" debido a sus características similares a las del patrón oro. Al igual que el oro, Bitcoin tiene un suministro limitado. Solo se crearán 21 millones de Bitcoins en total, lo que evita la inflación desenfrenada. Además, al ser descentralizado y resistente a la censura, Bitcoin se presenta como un refugio de valor y una alternativa al dinero fiduciario controlado por los gobiernos.

Bitcoin y la lucha contra la inflación: La inflación es una preocupación para muchas economías, ya que puede erosionar el poder adquisitivo de las personas y desestabilizar las finanzas. Bitcoin, al tener una oferta limitada y estar protegido contra la manipulación gubernamental, puede servir como una herramienta para combatir la inflación.

A medida que más personas adopten Bitcoin, su demanda aumentará y, en teoría, su valor también podría aumentar con el tiempo. Además, Bitcoin permite a los usuarios realizar transacciones de forma rápida y segura, sin necesidad de intermediarios y a un costo reducido en comparación con los métodos tradicionales.

Sin embargo, Bitcoin aún enfrenta desafíos significativos antes de que pueda convertirse en un verdadero estándar oro y una solución a gran escala para la inflación. La volatilidad de los precios, la aceptación generalizada y las regulaciones son solo algunas de las barreras que deben superarse.

La relación entre la creación del dinero y Bitcoin es fascinante y plantea cuestiones sobre la naturaleza del dinero y su evolución en la era digital. Aunque Bitcoin ha surgido como una alternativa descentralizada y limitada en su suministro, aún queda por ver si se convertirá en un nuevo patrón oro y una solución efectiva para combatir la inflación.

Bitcoin tiene características que se asemejan al patrón oro, como su oferta limitada y su capacidad para resistir la manipulación gubernamental. Sin embargo, para que Bitcoin pueda convertirse en un estándar oro, es necesario que su aceptación y adopción aumenten considerablemente. Además, se requiere una mayor estabilidad de precios para que las personas confíen en Bitcoin como una reserva de valor confiable.

La lucha contra la inflación es un desafío constante para las economías, y Bitcoin ofrece algunas ventajas potenciales en este aspecto. Su oferta limitada significa que no se puede crear más Bitcoin de forma arbitraria, lo que puede ayudar a evitar la devaluación del valor adquisitivo a largo plazo. Sin embargo, la volatilidad de los precios de Bitcoin actualmente limita su utilidad como un refugio de valor estable.

Además, la adopción generalizada de Bitcoin como una alternativa monetaria enfrenta obstáculos importantes. La educación y la conciencia pública sobre las criptomonedas deben mejorar para que las personas confíen en su uso diario. Además, las regulaciones y la integración con el sistema financiero tradicional son aspectos clave que deben abordarse para que Bitcoin alcance su máximo potencial.

La relación entre la creación del dinero y Bitcoin es compleja y está en constante evolución. Si bien Bitcoin tiene características que se asemejan al patrón oro y ofrece posibilidades en la lucha contra la inflación, aún hay desafíos significativos que deben superarse. El tiempo dirá si Bitcoin logra convertirse en un nuevo estándar oro y una herramienta efectiva para contrarrestar la inflación, pero su impacto en la industria financiera y el debate sobre la naturaleza del dinero son innegables.

Ethereum reaviva el debate sobre el impacto medioambiental del Bitcoin

Aunque Bitcoin consume una cantidad significativa de energía en comparación con Ethereum, hay argumentos válidos que desafían la idea de que su impacto medioambiental es completamente negativo. La adopción de energías renovables, la innovación en tecnologías de energía limpia y su contribución a la descentralización y seguridad del sistema financiero son factores importantes a tener en cuenta al evaluar el impacto global de Bitcoin en el medio ambiente.

La creciente preocupación por el impacto medioambiental de las criptomonedas, especialmente del Bitcoin, ha generado un intenso debate en el mundo de las finanzas digitales. Ethereum, la segunda criptomoneda más grande por capitalización de mercado, ha tomado medidas significativas al desvincularse de la minería tradicional y adoptar un enfoque más sostenible. Este cambio ha reavivado el debate sobre el impacto medioambiental de las criptomonedas y plantea la pregunta de si otros proyectos seguirán su ejemplo.

El 12 de abril, a las 19:27 hora del Este, se producirá un hito histórico en el mundo de las criptomonedas, ya que Ethereum, la plataforma que alberga la segunda criptomoneda más popular, Ether, cortará definitivamente sus lazos con la minería. La expectación dentro del ecosistema de Ethereum es creciente, y algunos entusiastas incluso planean "fiestas de seguimiento" para celebrar el evento. Bajo el nombre en clave de "Shanghai", la actualización de Ethereum marca la culminación de un proceso que transforma radicalmente la forma en que las transacciones son verificadas y la red es asegurada.

El antiguo sistema, denominado "proof-of-work" (PoW), otorga el derecho a procesar un conjunto de transacciones y recibir una recompensa en criptomonedas a través de una competición basada en resolver un acertijo matemático. Cuanto mayor sea el poder computacional que los mineros dediquen a este problema, mayores serán sus posibilidades de ganar. Sin embargo, el nuevo sistema de Ethereum, llamado "proof-of-stake" (PoS), elimina tanto la competición como a los mineros, ya que el ganador se selecciona mediante un sorteo. En este caso, cuanto mayor sea la cantidad de ethers que un usuario apueste en la red, mayor será la probabilidad de que obtenga un boleto premiado.

Ethereum: del modelo de Prueba de Trabajo (PoW) al modelo de Prueba de Participación (PoS)

Ethereum ha estado en proceso de transición desde su modelo actual de Prueba de Trabajo (PoW) al modelo de Prueba de Participación (PoS), conocido como Ethereum 2.0. La PoW es el algoritmo de consenso utilizado por Bitcoin y Ethereum, que requiere que los mineros utilicen grandes cantidades de energía para resolver problemas matemáticos complejos y validar transacciones en la cadena de bloques.

Por otro lado, la PoS es un algoritmo de consenso alternativo en el que los usuarios validan transacciones en función de su participación en la criptomoneda, es decir, la cantidad de monedas que poseen y están dispuestos a poner en garantía. Este enfoque es significativamente más eficiente desde el punto de vista energético y, por lo tanto, más respetuoso con el medio ambiente.

Reavivando el debate sobre el impacto medioambiental del Bitcoin

La transición de Ethereum al modelo de PoS ha reavivado el debate sobre el impacto medioambiental del Bitcoin y otras criptomonedas que utilizan el modelo de PoW. El proceso de minería de Bitcoin consume grandes cantidades de energía eléctrica, lo que genera preocupación sobre su contribución al cambio climático y la sostenibilidad de su adopción a largo plazo.

Según un informe de Cambridge University, la minería de Bitcoin consume aproximadamente 121 teravatios-hora (TWh) de electricidad al año, lo que lo sitúa entre los 30 países con mayor consumo de energía del mundo. Gran parte de esta energía proviene de fuentes no renovables, lo que agrava aún más el impacto medioambiental de la minería de Bitcoin.

La decisión de Ethereum de adoptar un enfoque más sostenible plantea la pregunta de si otros proyectos de criptomonedas seguirán su ejemplo. A medida que aumenta la concienciación sobre el impacto medioambiental de las criptomonedas, es probable que los inversores y los usuarios exijan soluciones más respetuosas con el medio ambiente.

Algunas criptomonedas ya han adoptado modelos de consenso más sostenibles, como Cardano y Algorand, que utilizan variantes del modelo de PoS. A medida que la industria madura y el enfoque en la sostenibilidad crece, es probable que veamos una transición más amplia hacia modelos de consenso más respetuosos con el medio ambiente.

Aunque Ethereum ha ganado popularidad en los últimos años debido a su transición hacia un enfoque más sostenible, como la Prueba de Participación (PoS), todavía hay argumentos sólidos a favor de Bitcoin y en contra de la percepción de que su impacto medioambiental es completamente negativo.

Energía renovable en la minería de Bitcoin: Es importante tener en cuenta que no toda la energía utilizada en la minería de Bitcoin proviene de fuentes no renovables. Según un informe del Cambridge Centre for Alternative Finance, aproximadamente el 39% de la energía utilizada en la minería de criptomonedas proviene de fuentes renovables. Además, muchos mineros de Bitcoin están buscando constantemente ubicaciones con acceso a energía renovable y costos de electricidad más bajos para minimizar sus gastos operativos y reducir su huella de carbono.

Fomento de la innovación en energía limpia: La demanda de energía de la minería de Bitcoin también podría impulsar la innovación en tecnologías de energía limpia y eficiente. A medida que los mineros buscan reducir sus costos y mejorar su eficiencia energética, podrían fomentar el desarrollo de nuevas soluciones y tecnologías para la generación y el almacenamiento de energía renovable.

Descentralización y seguridad: A pesar de su consumo energético, Bitcoin ofrece un alto nivel de descentralización y seguridad. A diferencia de Ethereum, que está en proceso de transición hacia un enfoque más centralizado con PoS, Bitcoin sigue dependiendo de PoW, lo que garantiza que ningún actor centralizado pueda controlar la red. Esta descentralización y seguridad son características fundamentales de Bitcoin y ofrecen un contrapeso a sus preocupaciones medioambientales.

Comparación con otros sistemas financieros: Es crucial comparar el consumo de energía de Bitcoin con el de otros sistemas financieros tradicionales. La infraestructura necesaria para mantener bancos, cajeros automáticos y tarjetas de crédito también consume una cantidad significativa de energía. Aunque la minería de Bitcoin tiene un impacto medioambiental, puede ser menos intensiva en energía que algunos aspectos de los sistemas financieros actuales.

Aunque Bitcoin consume una cantidad significativa de energía en comparación con Ethereum, hay argumentos válidos que desafían la idea de que su impacto medioambiental es completamente negativo. La adopción de energías renovables, la innovación en tecnologías de energía limpia y su contribución a la descentralización y seguridad del sistema financiero son factores importantes a tener en cuenta al evaluar el impacto global de Bitcoin en el medio ambiente.

La trampa ya está lista. CBDC contra Bitcoin.

Una CBDC o Central Bank Digital Currency (en español, Moneda Digital de Banco Central), es una forma de dinero fiduciario digital que es emitido por el banco central de una país y por tanto tiene valor de curso legal en dicha nación. Es una versión digital de una moneda como el dólar estadounidense o el euro, respaldada por ese banco central. Las CBDCs no son criptomonedas, no son Bitcoin. Son híbridos, una respuesta de los países preocupados por la aparición de las criptomonedas libres en el mundo, especialmente, preocupados por la pérdida de su poder económico y financiero en el mundo.

Hoy he explicado para el gran público, el riesgo que podrían suponer las CBDC, las monedas digitales emitidas por los bancos centrales. Lo he hecho durante mi sección ‘la salida de emergencia’ que tengo en el programa de radio más escuchado en España, ‘Herrera en Cope’, cada mañana a las 8:20. Es un tema no habitual y del que poco se habla. La excusa para entrar en él, a expensas de lo que me iba a llover después, era el informe sobre el aumento del uso del efectivo tras la pandemia.

Es algo muy importante. Es algo que toca llevarlo a todas partes y que se sepa. El riesgo de perder el control y de generar una sociedad diviso-dependiente es enorme. Te voy a hablar del riesgo que corremos con esas monedas digitales y de si queda alguna barrera como el bitcoin para enfrentarnos a la madre de todas las batallas socioeconómicas que se nos viene.

Una CBDC o Central Bank Digital Currency (en español, Moneda Digital de Banco Central), es una forma de dinero fiduciario digital que es emitido por el banco central de una país y por tanto tiene valor de curso legal en dicha nación. Es una versión digital de una moneda como el dólar estadounidense o el euro, respaldada por ese banco central. Las CBDCs no son criptomonedas, no son Bitcoin. Son híbridos, una respuesta de los países preocupados por la aparición de las criptomonedas libres en el mundo, especialmente, preocupados por la pérdida de su poder económico y financiero en el mundo.

Son el último intento de las instituciones por mantenerse vivos en tiempos en los que la sociedad ya los rechaza de forma masiva. Los gobiernos de todo el mundo se encuentran en diferentes fases de investigación o implementación de las CBDC. A medida que avanzamos hacia versiones cada vez más electrónicas del dinero en efectivo... nuestra libertad de permiso se vuelve cada vez más finita y más limitada. El grupo de trabajo de las divisas digitales (CBDC) de los siete grandes bancos centrales, el Banco de Canadá, el Banco de Inglaterra, el Banco de Japón, el Banco Central Europeo, la Reserva Federal, Sveriges Riksbank y Banco Nacional Suizo, estudian el diseño de sus CBDC, bajo el paraguas del Banco de Pagos Internacionales (BIS). Las CBDC revolucionarán el sistema financiero, el dinero iría directamente de los bancos centrales a los wallet ciudadanos. Los depósitos de los bancos centrales se reducirían drásticamente.

Las CBDCs son una forma de dinero que puede ayudarles a alcanzar distintos objetivos políticos, económicos, geopolíticos y geoeconómicos en todo el mundo, y donde el espionaje a los ciudadanos alcanzará niveles nunca vistos antes. Son el último misil que les queda. Por desgracia es un arma que la gente no percibe y que va a estar llena de ‘anzuelos’ para que piquemos todos.

Fíjate lo que dice Lagarde. La jefa del BCE, Lagarde, dice que ‘no me gusta ver un nuevo período de banca libre debido a las criptomonedas. Se requieren monedas digitales de bancos centrales (CBDC) para mantener el papel de los bancos centrales’. O lo que dice Bo LI, director general adjunto del FMI, asegurando que "CBDC puede permitir que las agencias gubernamentales y los actores del sector privado programen/permitan funciones de políticas específicas (es decir, cupones de consumo) Al programar CBDC el dinero puede orientarse con precisión para qué tipo de personas pueden poseer y qué tipo de uso puede tener este dinero ser utilizado".

Ahora que las divisas fiat están cayendo a plomo hacia la paridad con el dólar y la gente empieza a desconfiar de ellas, los Bancos Centrales aprovecharán para instaurar las CBDC en medio del caos y ofrecerlas como la solución a todos los males. El South China Morning Post informó que ‘el Banco Popular de China publicó un proyecto de ley que daría estatus legal al sistema de Moneda Digital para Pago Electrónico (DCEP) y por primera vez al yuan digital. Se incluyó y definió como parte de la moneda fiduciaria soberana del país’.

El proyecto de ley también prohibirá a cualquier parte producir o emitir tokens digitales respaldados en yuanes, por lo que no solo el Yuan digital será la CBDC (moneda digital del banco Centra) de la República Popular de China, sino potencialmente será la ÚNICA moneda digital. Veamos algunas características de esta futura moneda:

en primer lugar, es un sistema de pago que está completamente bajo el control del BPC. Sin descentralización, todo en manos del gobierno, indirectamente;

proporcionará un método de pago electrónico ajeno a los circuitos privados. Por tanto, permitirá combatir el peso de estos últimos y, posiblemente, su monopolización

permitirá controlar mucho más de cerca el movimiento de dinero en el exterior. es un sistema perfectamente, completamente programable, por lo que también puede evitar pagos a ciertas áreas, o rastrearlas;

ya que será programable, será una moneda que se pueda configurar para que desaparezca después de un cierto período, o posiblemente se reduzca. Una especie de sueño keynesiano: se puede proporcionar un incentivo rápido e inmediato al consumo, que DEBE consumirse durante un determinado período de tiempo.

podrán hacer que tu dinero no pueda comprar ciertas cosas, o que tengas una inflación personalizada ( del mismo modo que tienes anuncios personalizados a dia de hoy).

Nos tienen reservada una basura monetaria que se encamina al control. Imagina, con el conocimiento del uso de todo tu dinero, pagos, tiempos y acciones, se podría premiar o castigar ese uso. Por ejemplo en temas de contaminación (Aviones, coches, agua), y te lo aplicaran a tu IRPF.

No me extrañaría que para fomentar el uso de las #CBDC, cuando vayas a pedir un préstamo/crédito te suelten algo como "el banco te lo concede en Euro Digital que es compatible con su tarjeta y compras por lo que 'no va a notar diferencia' “. Al principio, serán pagos con descuento para impuestos pero tarde o temprano te ‘inyectarán’ ese dinero digital casi sin dolor. Y como pasó con el euro y las monedas locales en Europa, las FIAT y las CBDC convivirán. Ahí solo habrá un aislante, bitcoin.

Pasado un tiempo, cuando se elimine el FIAT, quedaremos a expensas del euro digital y solo nos quedará como reserva de libertad, bitcoin si no se desvanece por falta de adopción antes. Hablamos de finales de esta década, no mucho más.

Como decía el pensador austriaco, Hayek, “Cuanto más planifica el Estado, más complicada se le hace al individuo su propia planificación”

La generación de hoy ha crecido en un mundo donde, en la escuela y en la prensa, se ha representado el espíritu de la empresa comercial como deshonroso y la consecución de un beneficio como inmoral, y donde dar ocupación a cien personas se considera una explotación, pero se tiene por honorable mandar sobre otras tantas

La conclusión no puede ser más clara. Los bancos centrales se han metido en un verdadero callejón sin salida. Los bancos centrales miden el momento del lanzamiento de las divisas digitales, y la forma de hacerlo. Saben que un error puede ser peligroso para la estabilidad financiera mundial. Según se puede leer en el informe redactado con el BIS que dice, “la existencia de CBDC sin restricciones u otro dinero digital, como un activo accesible y seguro, podría aumentar el riesgo de una huida bancaria sistémica. Y generar fondos del mercado monetario o instrumentos más susceptibles a salidas bruscas. Un efecto similar podría surgir para otros sectores vistos como relativamente seguros, especialmente en los mercados monetarios”

Ahora bien, los bancos centrales se equivocan al pensar que una CBDC podría tener éxito sencillamente por ser de bajo coste o de curso legal. Las CBDC tendrían que ofrecer también a los consumidores más ventajas que las opciones de pago tradicionales; por ejemplo, atraer a los usuarios con descuentos. Pero eso implica bien subvencionar el sistema con fondos públicos —lo que iría contra la obligación del BCE de respetar una “economía de mercado abierto y con libre competencia”—, bien imponer a los comercios comisiones más altas que las que pagan en la actualidad.

El BCE ha descartado el anonimato. Parece inevitable: los bancos centrales deben impedir que sus CBDC se utilicen libremente. La fijación de límites a los importes que los usuarios puedan tener en CBDC también será fundamental para proteger la estabilidad bancaria, pero las cuentas múltiples permitirían eludirlos. De modo que los usuarios tendrán que identificarse ante los bancos privados que distribuyan las CBDC. Pero eso significa que los consumidores tendrían que confiar sin más en que las transacciones son tan privadas como los bancos dicen que son. Es poco probable que eso convenza a los consumidores que hoy utilizan alegremente las tarjetas, y tampoco parece que satisfaga a los usuarios preocupados por la privacidad que siguen utilizando el efectivo porque sí garantiza el anonimato. Las excusas para su uso no anónimo serán muchas y ese es el riesgo.

Bitcoin es el último soldado. Por eso debemos definirlo bien y no mezclarlo con el resto de cripto lo que sean. Existe una distancia enorme, incluso diría que no es distancia es simplemente que son dos cosas distintas entre bitcoin y el resto de las denominadas criptomonedas. Principalmente que bitcoin es ya un activo real y el resto no. Posiblemente es el único activo digital que ya existe. Por comparar, podemos decir que el oro es un activo real a la vez que no puede serlo digital. En el caso de bitcoin incluso podemos pasar la barrera y decir que es un activo real y digital. Me explico. Es un activo real pues no es pasivo de nadie. Es solo el activo de alguien.

Técnicamente el bitcoin no necesita que alguien establezca un valor futuro pues no es una obligación económica. De momento sabemos que aspira a ser una moneda y forma de pago que, de manera residual, ya lo es en algunos escenarios. Sin embargo lo relevante es su escasez programada, su irrevocabilidad en las transacciones y su incomunicabilidad. Eso lo diferencia del resto de activos financieros que no son activos reales. El resto de criptomonedas prometen obligaciones del emisor con respecto al valor de esa moneda en un momento determinado. Dependen de que el emisor actúe de un modo u otro para mejorar la plataforma donde estan esos cripto activos. Su valor no depende del mercado descentralizado sino, también, de que determinadas personas que controlan y que administran esa red cumplan con los compromisos. Todas las criptos son pues activos financieros pero Bitcoin es un activo real pues no es el pasivo financiero de nadie.

Si bitcoin logra ser un activo monetario y una reserva patrimonial dependerá de que se entienda como un concepto económico y no como una inversión. Para que esa adopción se comprenda y no sea como el ‘esperanto’ debemos explicarlo fácil. Hablar de bitcoin como un concepto socioeconómico, de filosofía política incluso, está bien, pero hay que bajar a tierra o se quedará en un entorno reducido. Sería el esperanto de las divisas. Hay que explicar muy bien que si tienes bitcoin no debes mirar su valor en ningún exchange contimuamente, no hagas trading con bitcoin, no juegues con él. No es para eso. Todos esos que se pasan el día simulando ser brokers de casino con miles de criptos no son nada más que un incordio para lo que realmente representa bitcoin.

Bitcoin tiene tres características que no tiene ningún otro activo digital que pueda considerarse real o reserva patrimonial. Las listó muy bien Juan Ramón Rallo en la pista central de un circocoin hace unos meses. Bitcoin tiene un limitación cuantitativa 21 millones de unidades, una Irrevocabilidad de las transacciones imposible de echar atrás una operación y, además, una escasez digital que actua como reserva patrimonial. De ahí, que solo es posible que de criptomoneda solo haya una. Si ese concepto de divisa se replica sin limite deja de haber limitación cuantitavia y dejaria de ser una reserva de valor. De hecho, que sigan naciendo criptos lo que realmente hace es destruir lo que dicen defender.

Niños con el bachillerato pendiente hablando de cambiar el mundo del dinero cuando son ellos los que están realmente cargándose todo lo que podría significar la descentralizacion del mismo. El resto de activos cripto deben servir para otras cosas. He hablado del papel de la cadena de bloques y de las cripto divisas en otros entornos. Contra la inflación puntual en Africa, mecanismos de transacción sin coste, etc. Pero eso son servicios, no activos.

Además creo que bitcoin es medicina social para los jóvenes del ‘vive el momento’, ‘gastate el dinero’, del consume todo lo que puedas. Bitcoin es lo contrario, es realmente ahorro, capital de algún modo y, al final, una reserva de valor patrimonial y de inversión futura. Es un antídoto contra el socialismo y es un vector capitalista.

Muchos jóvenes hoy viven bajo una mentalidad cortoplacista. Los traders cripto son algunos de ellos por cierto. Pero los jóvenes bitcoiners parecen ser la excepción. De hecho hay un estudio, el de la consultora estadounidense Civic Science que asegura que los jóvenes qeu invierten en bitcoin tienen una percepcion del futuro muy interesante. Podría ser un indicador, quizás, de que bitcoin promueve en sus compradores preferencias temporales bajas y una mentalidad a largo plazo con relación a las finanzas. Y eso es bueno.

Web3, la gran revolución tecnológica pendiente

Si sigues el mundo de las criptomonedas, aunque sea casualmente, seguro que llevas escuchando palabras como NFT, dapp, DeFi y tokens de manera cada vez más recurrente. Pero ahora viene otra. Debes irte preparando para un término nuevo: Web3. Un concepto que define la evolución de la internet que conocemos, cuya principal característica será su estructura descentralizada utilizando tecnología blockchain.

Si sigues el mundo de las criptomonedas, aunque sea casualmente, seguro que llevas escuchando palabras como NFT, dapp, DeFi y tokens de manera cada vez más recurrente. Pero ahora viene otra. Debes irte preparando para un término nuevo: Web3. Un concepto que define la evolución de la internet que conocemos, cuya principal característica será su estructura descentralizada utilizando tecnología blockchain.

Diseño: Cory Lesmeister

La denominada Web1 (aproximadamente entre 1990-2005) trataba de protocolos abiertos donde la mayor parte del valor se acumuló en usuarios y proveedores. La Web2 (aproximadamente entre 2005-2020) trataba de servicios administrados por corporaciones, donde la mayor parte del valor se acumula en un puñado de empresas. Y ahora dicen empieza la era Web3, que combina el espíritu descentralizado de la Web1, con la funcionalidad avanzada de la Web2. Hablaríamos de una Internet propiedad de los usuarios y orquestada en la cadena de bloques, un lugar donde vivirá el metaverso y donde se desarrollan las criptomonedas.

La web1 era para leer, la web2 era para leer y escribir y la web3 será para leer y escribir pero siendo propiedad de todos y no de unos pocos. Algunos expertos que te enlazo en la descripción, aseguran que lo que viene es la mayor revolución tecnológica que hemos vivido desde el propio nacimiento de la red.

La idea es que las criptomonedas no son solo para enviar dinero o especular, sino que podrían usarse para construir una web completamente nueva. Sabemos que el software que hay detrás de Internet cambia continuamente. La idea es que después de que la internet de las redes sociales donde las tecnológicas nos dejaron hacer lo que quisiéramos con sus plataformas, pensando que todo lo que publicamos es nuestro cuando no lo es, llega la web3 para que, el usuario vuelva a estar en el centro como creador, pero sobre todo como poseedor, al ser dueño de esos tokens de lo que desarrolle en la red.

Por cierto, no debemos confundir web3 con web 3.0, que era otra cosa. De hecho, web3 podría venir de web3.js, una colección de módulos para interactuar con nodos Ethereum mediante diferentes protocolos de cierta manera, la web3 con Ethereum. Hay quien dice que tendría sentido traducir web3 como ‘una internet basada en Ethereum”. Pero eso ya lo veremos.

Lo que hace que Web3 sea diferente es que generaría activos financieros, en forma de tokens, en el funcionamiento interno de casi cualquier cosa que se haga en línea. Y al hacerlo, sus impulsores dicen que podría suplantar a las corporaciones con organizaciones descentralizadas basadas en Internet que se rigen por protocolos de software y los votos de los poseedores de tokens. Sería pues, la primera penetración real del consumidor de criptomonedas. Con el tiempo, todas las empresas se convirtieron en empresas de Internet. Quién sabe si también sucederá algo similar con todos los activos digitales.

Los escépticos, y hay muchos, dicen que este material está muy lejos de demostrar su uso más allá de las aplicaciones de nicho. Otros dicen que también puede ser un intento de eludir la regulación, en un momento en que los legisladores se están preparando para establecer reglas más claras para las criptomonedas. En resumen, Web3 es una mezcla de nuevos proyectos creativos, tecno-utopía e ingeniería financiera.

La pregunta sería ¿Qué tiene esto que ver con las criptomonedas? Bitcoin, la criptomoneda original, funciona al tener una base de datos pública llamada blockchain que registra cada transacción. Está descentralizada porque este libro mayor no lo mantiene una empresa, sino una vasta red de computadoras, todas conectadas a Internet, cuyos operadores son recompensados por el trabajo con la oportunidad de ganar más Bitcoin. Pero se puede hacer mucho más con una cadena de bloques que registrar transferencias de monedas digitales. Puede usarse para hacer contratos y controlar cómo funcionan el software y las aplicaciones. Te lo he explicado en otro vídeo que te dejo en la descripción.

Las aplicaciones Web3 se basarán, como te decía, en una tecnología llamada Ethereum, que como Bitcoin recompensa a los usuarios que ayudan a mantener su red. Su moneda se llama Ether. Las aplicaciones en sí también pueden tener tokens asociados, que pueden no solo pagar por los servicios, sino que también actúan como acciones que gobiernan el desarrollo de las aplicaciones e incluso la estructura de tarifas. Al menos al principio, gran parte del incentivo para esta actividad suele ser la posibilidad de apreciación en el precio del token. Algo que puede aumentar a medida que más usuarios se unen a la comunidad, pero, por supuesto, también se puede especular. Hay mucho de eso en cripto obviamente.

Ahora bien, ¿Por qué escucharás mucho este término de web3 en los próximos meses? Pues que a parte de todo el globo especulativo, el mundo cripto está empezando a mostrar a la gente que esta tecnología tiene sentido en la vida real. A medida que Bitcoin y otras criptomonedas se recuperaron a principios de este año, los inversores invirtieron miles de millones de dólares en la creación y mejora de aplicaciones distribuidas (llamadas dapps).

Muchos equipos recibieron distribuciones de monedas, cuyo valor aumentó, lo que generó más interés. Ali Yahya, socio general de criptografía de Andreessen Horowitz dice que ‘estamos en un punto de inflexión que conducirá a un ritmo aún más rápido de innovación y crecimiento en todo este mundo de la web del futuro.

Ya hay muchas propuestas en marcha. Los ingenieros de Twitter Inc. están trabajando en Bluesky, una versión descentralizada de las redes sociales. La compañía de juegos Ubisoft anunció el 7 de diciembre que permitirá a los jugadores de un juego obtener coleccionables de NFT, como vehículos, para sus personajes. En otras palabras, las aplicaciones descentralizadas se enfrentarán a mucha competencia de los reproductores web tradicionales. La batalla contra las grandes tecnológicas está sobre la mesa.

Vamos a ver que implicaciones tendría una web3 tal y como la describen los que dicen que es irremediable. Que es el futuro inmediato. Según éstos, el siglo XXI no pertenece a China, Estados Unidos o Silicon Valley. Pertenece a internet. El politólogo Ian Bremmer sostiene que las grandes empresas tecnológicas remodelarán el orden global, pues no solo la tecnología ya ha cambiado el orden global, sino que también está cambiando la naturaleza de las empresas y de los propios estados.

Esto podría ser cierto por muchas razones, de las cuales quizás la más importante sea el surgimiento de protocolos descentralizados como Bitcoin y Ethereum que no están controlados ni por estados ni por empresas. Resulta que muchas de las debilidades de las firmas de tecnología global están domiciliadas en los Estados Unidos o China, por lo que dependen de esas jurisdicciones para el cumplimiento de los contratos tal y como ahora se establecen.

Pero el desafío de la tecnología a la geopolítica tradicional va más allá de los protocolos de cifrado pues las empresas de tecnología han comenzado a remodelar el mundo físico. Tal vez estamos pasando de una era de geopolítica a una de tecnopolítica con diversas repercusiones:

Nacerá una nueva dimensión. No hablamos solo de una capa de datos pasivos que los estados habilitan y disputan, sino un nuevo tipo de geografía comparable en alcance al mundo físico. Piensa en ello como una Atlántida digital, un nuevo continente flotando en la nube donde los viejos poderes compiten y surgen nuevos poderes. Dentro de este continente nuboso, la unidad de distancia entre dos personas no es el tiempo de viaje entre sus posiciones en el globo, sino los grados de separación en sus redes sociales.

Las monedas nacionales colisionarán finalmente con las digitales. Piensa en lo que sucedió con los periódicos: primero, todos se conectaron a Internet. Luego, Google News los indexó a todos. Por último, los periódicos locales encontraron que sus monopolios geográficos se habían evaporado ahora que ya no era necesario distribuir periódicos físicos en camiones.

Un destino similar correrá con las monedas nacionales. Las monedas nacionales ya compiten con las criptomonedas porque las personas e instituciones tienen carteras digitales llenas de diversos activos que pueden negociarse entre sí. Estamos a punto de entrar en una era de competencia monetaria global, donde las monedas nacionales deben ganarse lugar en la cartera de la billetera de alguien a cada hora de todos los días, incluso entre los ciudadanos de sus propios países.

Nace un nuevo laboral sin limitaciones. Debido a que los defensores de las tecno-utopías digitales apátridas todavía necesitan vivir en algún lugar, un estado finalmente tiene el control sobre ellos. Pero en un mercado competitivo de jurisdicciones donde un lugar puede estar en cualquier lugar, ningún gobierno tiene tanta autoridad como hasta ahora. Lugares tan variados como Estonia, Nueva Zelanda, Singapur, Taiwán, Portugal, los Emiratos Árabes Unidos y Chile están compitiendo por nuevos talentos móviles a través de “visas nómadas” y otros programas similares. Los países que quieran conquistar el futuro no dependerán tanto de seguir discutiendo de cosas para el futuro que son del pasado, como de ir decidiendo cosas del pasado debiéndose reconvertir para el futuro. Discutir ahora una reforma laboral, un modelo de pensiones, una reforma constitucional, un plan de igualdad o una nueva red de ferrocarril de alta velocidad, no tendrá la relevancia a corto plazo que un análisis de un escenario nuevo y digital donde todo va a pasar por encima y a excepción de cualquier decisión política. Una reforma laboral? sí, pero atendiendo a ese nuevo contrato social llamado empleo en ese nuevo mundo sin fronteras y sin monedas centralizadas. Un modelo de pensiones nuevo? sí pero tal vez pensando en ese nuevo escenario donde ese acuerdo social llamado ‘jubilación’ deba tener otra percepción.

La descentralización completa pondrá en jaque las fronteras como las conocemos. Y es que podría ser que vayamos hacia la descentralización completa basada en Web3 con mercados en línea y servicios de economía colaborativa, que ya está en marcha a través del comercio de criptomonedas entre pares (los llamados intercambios descentralizados). Estas nuevas formas de regulación transnacional, en las que los usuarios de aplicaciones tienen un interés —y tienen voz— en cómo se ejecutan sus plataformas, se expandirán más allá de las criptomonedas al intercambio entre pares de otros bienes y servicios a lo largo del tiempo. Es cuestión de tiempo parece ser.

Los estados lo tienen crudo sino lo entienden pronto. ¿Por qué? Miremos por ejemplo en EEUU. Debido a que la Administración de Drogas y Alimentos de EE. UU. se creó para regular Merck, Pfizer u otras farmacéuticas, y no 1 millón de biohackers; como la Administración Federal de Aviación se creó para Boeing y Airbus, y no para 1 millón de aficionados a los drones; como la Comisión de Bolsa y Valores de EE. UU. se creó para perseguir a Goldman Sachs y Morgan Stanley, y no a 1 millón de desarrolladores de Web3, la realidad les va a superar probablemente. Esa es la importancia de lo que viene.

En todo caso no estaría mal que así sucediera. Piensa que las personas que dirigen estas instituciones reguladoras suelen tener una trayectoria profesional determinada y no fueron elegidos democráticamente y curiosamente no son fáciles de despedir. Por lo tanto, obviamente no son responsables ante el público al que afirman servir. Pero los protocolos de cifrado, por el contrario, permiten a millones de participantes activos, tanto clientes como productores, en un mercado, desarrollar mecanismos regulatorios descentralizados que eviten tanto los peligros de los reguladores estatales como de los autorreguladores corporativos. Es solo cuestión de tiempo antes de que surjan entidades basadas en la nube para la regulación descentralizada de industrias más allá de las criptomonedas. Es importante destacar que estos organismos serán verdaderamente globales y superarán las fronteras como ahora las entendemos. Algo que por cierto los diferenciaría de los reguladores nacionales geográficamente limitados de hoy.

Empresas, ciudades, monedas, comunidades y países se están convirtiendo en redes. Solíamos pensar en los libros, la música y las películas como algo distinto. Luego, todos quedaron representados por paquetes enviados a través de Internet. De manera similar, hoy en día pensamos en acciones, bonos, oro, préstamos y arte como algo diferente. Pero todos ellos están representados como débitos y créditos en una cadena de bloques.

Igual estamos cimentando algo muy importante y distorsionador. Piensa que alrededor del 75 por ciento de la población mundial, más del 60 por ciento del PIB mundial y alrededor del 50 por ciento de todos los multimillonarios no son ni chinos ni estadounidenses. Esas dos superpotencias bien pueden pelear, pero no es obvio si el resto del mundo querrá alinearse con alguna de las partes. De hecho, con el auge de los protocolos descentralizados, anticipamos que muchos estados intermedios pueden decidir usar Bitcoin, Ethereum y otras cadenas para canales de comunicación y transacciones financieras resistentes a China y EE. UU.

Seguramente estarás pensando que esto no es para hoy. Ni para mañana, que falta mucho. Tal vez. Pero piensa que hace 10 años nadie hubiera imaginado el lío que hay montado con las criptomonedas. Que hace 5 nadie hubiera podido pensar que pudieras tomar un taxi autónomo en San Francisco de manera totalmente legal. Que hace 2 años llevarías una año trabajando desde tu casa. Lo del tiempo y la adopción tecnológica es algo relativo e inesperado. Pero, sin embargo, precisamente porque puede que esto no sea realidad de la noche a la mañana, tiene más sentido que nunca apoyarlo porque es obvio que irá llegando. Ese orden descentralizado, donde las sociedades y los individuos eligen libremente aliarse con protocolos de alta calidad precisará de un catálogo de países, empresas, organizaciones y personas donde ejercer. Hay países que ya están en ello como te he dicho antes. Son los de siempre y, como siempre, nosotros no estamos.

Ahora bien, hay cosas que todavía se tendrán que resolver. Si pensamos que esa Web3 depende de un modelo parecido a Ethereum, digamos que Ethereum es un ordenador mundial donde cada nodo está ejecutando el mismo código, algo que lo hace tremendamente lento e ineficiente. La lentitud sería un problema si además hablamos de que todo esto tiene una representación en el denominado metaverso del que ya te he hablado y del que te hablaré en breve. Esa lentitud es a su vez motivo de su ventaja. En ese diseño tipo blockchain no hay un punto único de fallo. Mientras que con la arquitectura actual sí los hay. Cuanto más descentralizado seas, menos vulnerable eres y a su vez más difícil es que tengas un rendimiento muy alto porque tienes el problema de coordinar esa maraña de agentes descentralizados. Ese es, de momento, el muro a superar.

Además, como estamos al principio del principio, podemos pensar que esto avanza a una velocidad lenta cuando en realidad es exponencial. No es lo mismo 2x2 que 16x16. Recuerda que los humanos somos muy malos imaginando el mundo a diez años vista.

Otros usos de las criptomonedas y la tecnología blockchain

La organización humanitaria internacional CARE ha lanzado programas piloto en Ecuador y Kenia para probar cómo la tecnología blockchain y las criptomonedas podrían mejorar la entrega de ayuda a diferentes personas. CARE es una organización humanitaria líder que lucha contra la pobreza mundial. También brindan ayuda de emergencia a los sobrevivientes de la guerra y los desastres naturales, y ayudan a las personas a reconstruir sus vidas.

La organización humanitaria internacional CARE ha lanzado programas piloto en Ecuador y Kenia para probar cómo la tecnología blockchain y las criptomonedas podrían mejorar la entrega de ayuda a diferentes personas. CARE es una organización humanitaria líder que lucha contra la pobreza mundial. También brindan ayuda de emergencia a los sobrevivientes de la guerra y los desastres naturales, y ayudan a las personas a reconstruir sus vidas.

La idea es que los proyectos distribuirán cupones basados en criptomonedas para que se pueden canjear por bienes o servicios. CARE aún está determinando si usar un sistema basado en tarjetas o billeteras móviles, pero de cualquier manera, la expectativa es que este enfoque ahorrará tiempo y dinero a la organización. Debido a que el blockchain, la tecnología que sustenta las criptomonedas, ofrece un sistema descentralizado de mantenimiento de registros para las transacciones, estos cupones serán más fáciles de rastrear con menos posibilidades de fraude.

Las organizaciones sin finalidad de lucro están explorando cada vez más la recaudación de fondos en criptomonedas, como lo está haciendo CARE con su Crypto Fund for Humanitarian Aid. En Ecuador, el programa piloto de cupones criptográficos de CARE se dirige a mujeres que necesitan servicios de salud, y en Kenia, la ONG está probando la tecnología con grupos de ahorro de jóvenes y asociaciones de préstamos.

Ambos proyectos usan “stable coins", unas criptomonedas vinculadas al valor del dólar estadounidense, lo que la hace más estable que otras criptomonedas que fluctúan ampliamente. CARE está probando si estos cupones basados en criptografía les permiten rastrear fondos de manera más efectiva hasta sus destinatarios previstos. Si tienen éxito, estos pilotos podrían llevar a CARE y a otras organizaciones a utilizar la tecnología blockchain con más frecuencia para obtener una ayuda más transparente y eficiente en África y América Latina.

Desaparecen los intermediarios y aparece la mayor de las transparencias. Queda inscrito en el libro mayor cualquier movimiento o actividad vinculada a esa transacción solidaria. No es anónimo, es dar fe sin notario, es dar fiabilidad porque no precisa de la intervención de políticos locales, es real. Es el camino por el que sí tengo claro que circulará la tecnología blockchain. La clave, si quieres invertir en criptomonedas no es tanto que focalices en las monedas habituales, que también puedes hacerlo, como que te intereses por aquellas que realmente tienen una operativa y uso real. No es lo mismo un memecoin como Dodge Coin cuya cotización depende de si Elon Musk ha dormido bien o mal, a una stable coin cuya función es la de evitar el fraude y las comisiones en algún proyecto global.

Incluso, si me apuras, no es lo mismo una cripto con una baja capitalización, por debajo del billón de dólares, hay centenares en las que los traders entran y salen constantemente, que una que, aunque fluctúe y tenga altibajos importantes, tiene un modelo de gestión detrás. No es lo mismo….. que Loopring que ha logrado convertirse en una moneda de compra y venta en diversos juegos online (transacciones al fin y al cabo de algo) o de haber logrado también reducir los costes asociados a la tecnología en la que se sujeta vinculada a Ethereum. Yo llevo más de dos años con en esta que lleva un incremento de valor impresionante.

Yo no invierto en criptos sin que tengan algo detrás. La especulación, que la respeto, en un entorno donde no hay nada que impida que algo pueda a llegar a valer CERO, no suelo estar a gusto. Entré en ellas hace más de 6 años, siempre con mucha cautela y sin comprometer más del 10% de mi capacidad de inversión. Pocas veces vendo, sumo ese porcentaje a las mismas monedas cada mes. Sumo y espero. Tengo una fecha en la mente para retirarlo todo. Mis favoritas, como te he dicho, son aquellas que detrás tienen algo más que miles de traders o neocriptoinversores que alimentan el valor.

Considero que lo que hace CARE es algo que le da valor a las criptomonedas que utiliza. En Ecuador, que ha utilizado tradicionalmente un sistema basado en papel que requiere al menos una hora y media de trabajo para brindar asistencia médica a cada persona, los cupones basados en blockchain lo han reducido drásticamente. Con los cupones, el personal de CARE en el país ve la oportunidad no solo de digitalizar, sino también de aprovechar esta tecnología para distribuir cupones, personalizar su valor de forma remota y realizar un seguimiento de cómo se utilizan esos cupones.

Los beneficios potenciales del blockchain, desde reducir los costos operativos hasta llegar a las personas digitalmente y aumentar la transparencia, son esenciales en una organización así, pero también lo deberían ser en una administración pública, en una empresa estatal o en compañías privadas. Recuerda que en lo que llevamos de año, y está terminando, sólo se han ejecutado el 22% de los fondos europeos destinados para 2021 en España. Igual, automatizando el control de los procesos con blockchain, se lograría mejorar esa ineficiencia en la gestión.

El problema es que si les cuentas que eso del blockchain permite eliminar notarios, controles e intermediarios, les explota la cabeza. Como te decía, el blockchain sujeta las criptomonedas y en base a ellas se generan todos esos modelos nuevos de gestión. CARE ha elegido la criptomoneda Celo, igual no la conoces mucho, no suena como bitcoin o ethereum, pero se trata de una infraestructura de pagos global que cotiza en diversas plataformas.

CARE no es la única, otra ONG, Mercy Corps puso a prueba el uso de cupones habilitados para blockchain en su trabajo con refugiados de Sudán del Sur en Uganda, con el apoyo de la Blockchain Charity Foundation, el brazo benéfico de Binance. Como ves, el uso de criptomonedas va mucho más allá que los anuncios que nos bombardean, más allá incluso del mensaje distópico que algunos defienden.

La tecnología blockchain es mucho más. Por ejemplo, el uso del bitcoin como moneda de curso legal en El Salvador, el primer país del mundo en adoptarlo, ha tenido infinidad de problemas en su implementación. De hecho, el éxito vinculado al uso generalizado tenía trampa. La población de bajos ingresos descargó la billetera gubernamental "solo para utilizar los 30 dólares gratis que les daban" y "no para adentrarse al mundo del bitcóin, invertir y ver qué sucede porque sus condiciones económicas no lo permiten”. Mucha gente cambió esos 30 dólares por otra cripto que les habían dicho crecería rápido. Otros no hicieron nada. Esta experiencia, todavía temprana, demuestra que anunciar la ‘legalidad’ de una criptomoneda no es garantía de nada. De hecho, como te decía antes, la clave no está en su generalización o aceptación, sino en que con la tecnología de las criptomonedas se pueden hacer cosas espectaculares.

Kenia ha tokenizado su economía. Así es como se llama implementar la tecnología blockchain a un sistema. Kenia es el líder africano de la telefonía móvil y las tres cuartas partes de los adultos del país pagan con un dispositivo de este tipo. En Kenia, entendieron que esa ‘alfabetización móvil y digital’ podía ser una ventaja. Por eso han procurado la creación de una Identidad Digital confiable y de una moneda digital para su banco central, cosas que ya están en marcha. La creación de la identidad digital en blockchain evitará los actuales problemas de duplicidad de identidades para certificar el nacimiento, el carnet de conducir, etc. El Banco Central de Kenia (CBK) apoya la propuesta de creación de una moneda digital para mejorar la trazabilidad de las transacciones, y reducir los casos de corrupción.

La tokenización de la economía keniata es el proyecto nacional para eliminar intermediarios. Con ello, los keniatas aumentarán la rapidez y la seguridad en la transferencia de activos, y tendrán mayor liquidez. Será fundamental hacerlo en la agricultura, una importantes industria dado que la mitad del dinero de los hogares se gasta en alimentos, es el mayor gasto. Los agricultores pueden llevar sus productos directamente al mercado con blockchain, sin intermediarios. El nombre de la criptomoneda que se utiliza allí es el de ‘Sarafu’. Una especie de vale que se puede canjear por cualquier cosa.

Hay mucho más, en Zimbabue se utiliza el bitcoin para combatir la inflación. Zimbabue es uno de los casos más conocidos de hiperinflación del mundo. Hace una década, el país africano se vio en la obligación de desterrar la moneda de curso legal para sobrevivir. Mientras tanto, el Gobierno y los ciudadanos han convivido empleando yuanes, rands africanos, rupias, euros, dólares americanos, libras o cualquier cosa que se parezca a una moneda. Y ahora es el bitcoin el que empieza a ser utilizado de manera cada vez más masiva. Pero, aunque el bitcoin se expande, el gobierno de Zimbaue ha lanzado una cripto llamada LBTR. Quédate con ese nombre, luego no digas que no te avisé.

La tecnología Blockchain está aquí para romper la centralización. Como sabes es una red descentralizada, de pares, basada en un registro, donde no hay una autoridad central. La idea central de la descentralización es lo que hace que la tecnología blockchain sea tan atractiva a priori. Sin embargo, todavía mucha gente desconoce que el blockchain es mucho más que criptomonedas, de hecho no sólo es mucho más, sino que es casi todo, y las criptomonedas son un pequeño fragmento de todo ello.

Fíjate para que se usa hoy en día casi sin darnos cuenta. Mientras te lo listo, piensa en que industrias, organizaciones, administraciones, patrones legales, establecimientos que nadie quiso cambiar, prebendas, intermediarios, comisionistas, ejecutores, modelos de negocio o habilidades tradicionales, tienen los días contados. Por lo menos contados en el modo en el que hasta ahora han hecho las cosas. Veamos cuales son esos usos. Almacenamiento distribuido en la nube. Se deja de depender de Google, Amazon o Dropbox y se almacena todo en una red Peer to peer. Gestión de identidades. El ID blockchain sustituye a los nombres de usuario y contraseñas. Registro y verificación de datos. Ejecución automática de contratos. Seguimiento de la cadena de suministros y prueba de procedencia. Todos los servicios de una notaría. Seguridad automatizada.

Hay más. Alquiler de propiedades y economía colaborativa con contratos inteligentes. Votar por Internet, aquí hay debate, pero los defensores advierten que la blockchain resuelve uno de los grandes problemas de los sistemas de votación por Internet: el anonimato del voto. Mercado de electricidad sin intermediarios: un sistema en el que las casas puedan crear su propia electricidad y vender el excedente en la cadena de bloques sin pasar por distribuidoras. Aplicaciones en el sector de los medios de comunicación. Una de las principales aplicaciones facilita las microtransacciones. Las redes de pagos actuales tienen un coste muy elevado y requieren tarifas también elevadas. De este modo con blockchain podrías comprar artículo por artículo y no una subscripción completa. Aplicaciones militares. En esto ya están hace tiempo los de la Agencia de Proyectos de Investigación Avanzada del Ministerio de Defensa estadounidense.

Todavía más. Descentralización del Internet de las cosas (IoT), algo que permitirá que no sean empresas o autoridades las que controlen los datos que se generan. Aplicaciones en el sector de los seguros. La combinación de la blockchain con los contratos inteligentes y el IoT podrían revolucionar completamente el sector de los seguros y proporcionar a los usuarios un sistema de gestión de demandas más transparente, responsable e indiscutible. Aplicaciones en Internet. Actualmente, lo servidores de DNS están bajo el control de gobiernos y grandes empresas. El uso de la tecnología blockchain derribaría las limitaciones en la red actual. Creación de organizaciones autónomas distribuidas. Son las denominadas DAO. Una DAO es básicamente una organización que se auto gestiona siguiendo unas reglas preestablecidas y registradas en forma de código informático en los denominados contratos inteligentes.

De todos modos, a mi lo que mas me preocupa es que, a diferencia de las monedas tradicionales que tienen bancos centrales que, aunque perdieran todo su valor, nunca llegaría a cero. En este caso si por un casual todo dios quiere salirse de una cripto, el valor puede ser cero o menos cero (si alguien paga por quitárselo de encima). Eso es lo que me preocupa. Sin embargo, la tecnología es la clave, no sólo su uso actual.

Un mundo sin intermediarios y los 'smart contracts'

Uno de los temas que más interesan es como la tecnología ‘blockchain’, en la que se sujeta por ejemplo las criptomonedas como el bitcoin o el ethereum, afectará a nuestras vidas. De eso te hablo en el vídeo que acompaña este post, de una de sus aplicaciones: los contratos inteligentes, llamados en la mayoría de las ocasiones ‘smart contracts’.

Te imaginas un mundo en el que no existan intermediarios. Un mundo en el que ningún notario deba dar fe. Hace poco Internet derrumbó la arquitectura preestablecida de que contenido se consumía, quién lo emitía y dónde lo hacía. Nuestra relación con la información ha cambiado mucho. Las relaciones sociales ya no dependen de estructuras previas.

Muchos de los retos sociológicos que hemos ido superando tiene que ver con esa realidad, la de que nada precisa un emisor institucional. Lo puedes consumir, sí, pero ahora cualquiera puede hablar para que cualquiera lo escuche. Imagina que eso, ese derrumbe, pueda pasar también en las relaciones económicas: bancos, gobiernos, instituciones y también en todo tipo de certificados; médicos, logísticos, educativos, contractuales. Imagina que, a partir de un momento determinado, desaparece el concepto intermediario.

Uno de los temas que más interesan es como la tecnología ‘blockchain’, en la que se sujeta por ejemplo las criptomonedas como el bitcoin o el ethereum, afectará a nuestras vidas. De eso te hablo en el vídeo que acompaña este post, de una de sus aplicaciones: los contratos inteligentes, llamados en la mayoría de las ocasiones ‘smart contracts’.

La banca podría ser irrelevante en diez años si no abraza las criptomonedas.

¿Sabías cuando se puso en el mercado el primer ‘cajero’ de Bitcoin? Aunque parezca increíble no es algo que haya sucedido hace poco. En junio de 2011 la empresa canadiense por entonces llamada Cavirtex puso en marcha el primero. El asunto ha ido derivando a que los bitcoins y otras monedas similares se generalizasen en cierta medida y se normalizaran en un uso muy similar al que pueda tener cualquier divisa tradicional. En Canadá se puede comprar a pie de calle, en muchos supermercados, directamente con algunas criptomonedas blockchain. Como he dicho alguna vez, la velocidad para alcanzar el punto de ebullición de las criptomonedas aumenta de manera exponencial. Ya no es sólo un escenario de inversión o especulación, se trata de un espacio de relación entre personas y tecnología. Un espacio, por cierto, donde a los bancos se les plantea un callejón sin salida a medio plazo. A menos, claro está, que empiecen a ofrecer cartera propia en blockchain.

¿Sabías cuando se puso en el mercado el primer ‘cajero’ de Bitcoin? Aunque parezca increíble no es algo que haya sucedido hace poco. En junio de 2011 la empresa canadiense por entonces llamada Cavirtex puso en marcha el primero. El asunto ha ido derivando a que los bitcoins y otras monedas similares se generalizasen en cierta medida y se normalizaran en un uso muy similar al que pueda tener cualquier divisa tradicional. En Canadá se puede comprar a pie de calle, en muchos supermercados, directamente con algunas criptomonedas blockchain. Como he dicho alguna vez, la velocidad para alcanzar el punto de ebullición de las criptomonedas aumenta de manera exponencial. Ya no es sólo un escenario de inversión o especulación, se trata de un espacio de relación entre personas y tecnología. Un espacio, por cierto, donde a los bancos se les plantea un callejón sin salida a medio plazo. A menos, claro está, que empiecen a ofrecer cartera propia en blockchain.

Las criptomonedas se están convirtiendo rápidamente en un nuevo mercado global de activos, similar a acciones, bonos, fondos mutuos y monedas respaldadas por gobiernos. Los bancos deberían tener una estrategia en criptomonedas para seguir siendo relevantes. Es más que probable, aunque ahora hay quien considera que no sucederá jamás, que las criptomonedas lleguen a ser más populares que las monedas tradicionales. Digamos que, haciendo un símil retorcido, nadie confiaba en la mayoría de cosas que se encontraban en Internet cuando nació. Era complicado, poco usable y casi reservado a expertos ingenieros. Ahora nadie duda del enorme valor del conocimiento colectivo. Sabemos descifrar. Lo mismo pasará con el blockchain, sabremos usarlo. Será normal y habitual su uso.

La única manera para que un banco permanezca relevante en ese futuro es asegurando su relación con el blockchain. Al tiempo. Poco a poco los nuevos ‘players’, y hablo de mucho más que los que están inscritos en la denominada Fintech, irán ganando prestigio, notoriedad, garantías de seguridad y se irán normalizando. Incluso, digamos que la regulación jugará a su favor. Si la banca tradicional no aprovecha la ventaja actual que tienen como jugadores pre-existentes frente a los que están entrando, lo van a pasar realmente mal en apenas una década.

Quien dude de que las criptomonedas están aquí para quedarse, es que vive en otro sistema solar. Antes de que acabe la década las Fintech habrán devorado el 30% del fondo comercial de la banca tradicional. Da igual si compran startups o las desarrollan vía incubadoras o aceleradoras corporativas. Haciéndolo de cualquier manera y sin una estrategia transversal en el banco de turno, en realidad lo que están haciendo es, como dice el refrán, criar cuervos. Si no crean ‘fintechs’ se les va el negocio, si las crean pierden los márgenes tradicionales.

Están jodidos a menos que cambien el planteamiento. No se trata de 'crear' fintechs o comprarlas. Se trata de cambiar. Si es preciso con ellas. A los bancos les cuesta entenderlo. Y más que les costará. En banca hay mucha cosmética y poca cirugía. Pero ha llegado el momento de operar, de aprender. No hay tiempo para botox ni liposucciones. La banca debe mojarse los píes aprendiendo. Hasta ahora los problemas se han superado rescatando bancos, aportando el dinero de todos o gestionando como el culo el final de una entidad. Pero ahora hablamos de otra cosa. Se trata de un enemigo inmenso, genérico y devastador. Sería bueno que la banca hablara con libreros, discográficas, taxistas, hoteleros, periodistas o ex trabajadores de Kodak. Verían que a pesar de verlas venir las hostias te caen igual.

“Aun recuerdo cuando alguien dijo aquello de ‘jamás la gente comprará ropa por Internet’.

”

Al consejo ejecutivo de Kodak alguien les presentó la cámara digital. No hicieron caso. Pensaron la mayoría de los consumidores de fotografías no soportarían no poder ver las fotos en papel y que eso de verlas en una pantalla era para una minoría. Lo mismo piensan de las criptomonedas. Debemos ser una inmensa minoría todavía. Aun recuerdo cuando alguien dijo aquello de 'jamás la gente comprará ropa por Internet'. Pues eso.

La banca tradicional debe pensar en lo que puede aportar y no tan solo en lo que puede rascar. A uno de mis clientes, un banco concretamente, les hemos recomendado las cuentas de criptoconversión. Tengo la impresión que van a tratar las criptomonedas como un activo a largo plazo similar al oro. Aunque nadie lo sabe con exactitud, los bancos se deberán implicar para ofrecer una solución que les permita monitorear el comportamiento de los clientes que tienen criptomonedas. Es una de sus herramientas.

Sin duda, la criptomoneda vivirá algún tipo de regulación. Aun no podemos saber cual. Internet al principio era un espacio sin ley. Luego se fueron incorporando derechos de autor, aplicación de leyes en espacios digitales, etc. La moneda críptica también vivirá algún tipo de legislación más convencionales que las que ahora les afectan. La sufrirá precisamente por la presión que ejercerá la propia banca. Sin embargo, para la banca hay una trampa que deberán superar antes de exigir. Para solicitar una regulación deberán estar dentro. No podrán presionar sin ser parte.

La banca debe darse prisa. Prisa en creerse esto realmente. No va de aparentar estar interesado o conocer bien como funciona. Consiste en aparcar dentro. En poco tiempo los proveedores de criptomonedas se habrán ganado la confianza y credibilidad de la que ahora todavía no gozan en términos generales. Por ese entonces, la ventaja competitiva de los bancos será irrelevante. Si ahora no se ponen, no habrá espacio para ellos, o el que quede será puramente residual. No serán necesarios tal y como ahora los entendemos. Siglos de evolución soplan en su contra.

Revoluciones en marcha: 'crowdfunding'

Vivimos en beta constante. Sorprendentemente asistimos a una transformación gigantesca y lo hacemos de un modo casi natural. Algunos elementos nos muestran la dimensión de la erupción y otros, sinceramente, nos la amortiguan. A esta última pertenece todo lo que tiene que ver con el modelo financiero, aquel que hizo aguas hace ya más de seis años. Pero la historia les tiene reservados una sorpresa. No se dan cuenta, o si, que el viento sopla fuerte y lo hace a ráfagas, pero tumba todo lo que se le pone delante si no le sirve. La banca actual, sirve, pero no es eficiente para lo que la sociedad, los emprendedores, las nuevas dinámicas económicas y la nueva escala de valores en las fases de creación, fabricación y venta, precisan.

Es muy curioso detectar como no es solo ya un tema de ‘nueva moneda’ como el bitcoin, o una sociedad de valores en alta frecuencia, ni tan siquiera tiene que ver con las nuevas reglas de la economía digital. Tiene que ver con una nueva conciencia social y casi genética que toda una nueva generación está desarrollando sin darse cuenta. Los cambios, tenemos experiencias recientes, son rápidos y se llevan por delante a cualquiera.

No es cuestión de adaptarse, estoy seguro, se trata de aceptar que hay cosas que ya no tienen futuro, no funcionarán y otras vendrán. Es más barato cerrar un negocio y fundar otro con la experiencia adquirida que esforzarse en modular, estilizar y retocar el que ya no se adapta bien a los tiempos que corren. Incluso veremos cosas sorprendentemente buenas. Entidades financieras apostando por proyectos que suman en el ámbito del ‘crowdfunding’. Miren sino el detalle al que hace referencia Carlos Blanco en su blog sobre las cinco primeras inversiones que el fondo BStartup del Banc de Sabadell. Una de ellas es de ‘crowdfunding social‘.

Un ejemplo claro de cómo se está desarrollando esa mutación gracias a la capacidad de romper cadenas de valor inamovibles, a tumbar muros inquebrantables y al empoderamiento que la tecnologías está dando a las personas sería el denominado ‘crowdfunding’ que otros nos gusta llamar ‘la democratización del espíritu empresarial’.

Hay proyectos que difícilmente lograrían financiación en el mundo ‘real’ de los bancos y entidades de soporte al emprendedor. Por ejemplo, Bugasalt, un juguete como una escopeta que dispara ráfagas de sal para matar insectos que recaudó más de medio millón en una plataforma de ‘crowdfunding’. El mercado resulta que esperaba ansioso el ‘juguete’, pues como se puede entender, los que aportaron dinero eran potenciales clientes. Lo que estos proyectos suelen tener en común es que los consumidores los quieren y ponen el dinero incluso previamente. Son ellos mismos los que, dispuestos a pagar para que se desarrollen, ponen el capital previamente y a partir de la imaginación de un empresario se logra generar.

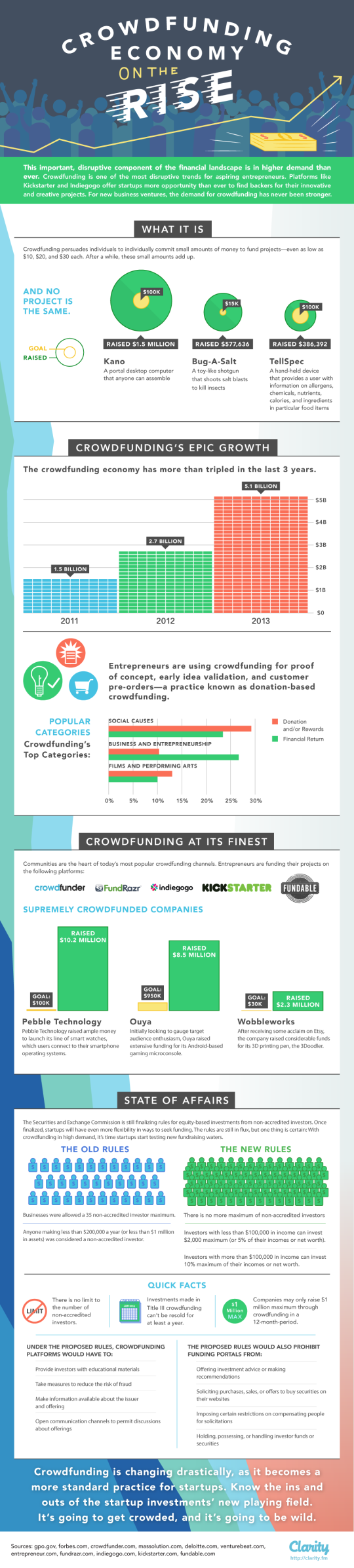

Lo importante es empezar a ver las cifras que se manejan. En los últimos 3 años, la economía crowdfunding ha casi cuadruplicado su peso llegando ya a más de 5.100 millones de US$ en Estados Unidos. Poco en comparación con el mercado tradicional pero en plena línea de crecimiento exponencial. El ‘crowdfunidng‘ es apenas un bebé, está en pañales, se deberá estar atento pues, como se verá, la economía de captación de fondos de modo abierto y popular está apunto de vivir su mayor punto dramático de transformación como indica este gráfico que hoy acompaño y que ha creado el portal Clarity.

En breve podré informar de otra inversión que acabo de hacer sobre un proyecto en este sentido y que me ilusiona especialmente.

Dinero del futuro y pago 3.0

El presidente de PayPal, David Marcus, es un tipo directo y brillante. Por lo menos cuando considera que tiene que marcar el ritmo de los acontecimientos así se muestra. Lo conocí en Santa Bárbara hace tres años y por lo que he visto en el video que os enlazo sigue estando bajo el mismo sentido de la oportunidad y de la visión de negocio. Os recomiendo su perfil de Twitter, que aunque no es que tenga muchos seguidores si es realmente descriptiva de su manera de dirigir un gigante tecnológico y financiero que ahora es propiedad de eBay.

Marcus define el dinero del pasado como moneda 1.0, el dinero plástico vinculado a tarjetas el 2.0 y el 3.0 que él considera se describe dentro del pago móvil. Estoy de acuerdo y además considero que ese método va a ser determinante en el equilibrio global del planeta. Es impresionante ver como los métodos de pago mayoritarios en países africanos es vía teléfono móvil. Los países más desarrollados y con mayor penetración en este tipo de modelos de pago son los del cuerno de África concretamente por encima de cualquier otro del mundo ‘desarrollado’ y extra tecnológico.

Todo, en el campo de la economía relacional y de los escenarios de pago convergerán en el móvil. PayPal asegura que el ‘cash’ se mantendrá un tiempo pero dejará de usarse en unos años. No muchos. La tecnología Beacon es clarísimamente un paso hacia eso, que sumado a la Internet de las cosas que comenté el otro día hace del mundo del pago y la gestión comercial un innovador espacio de relaciones empresariales. Importante para los que venden, pero también para los que compran, sin dejar de lado los que piensan en la relación entre ambos casos.

Que PayPal cobra un buen pellizco por transacción es de todos conocidos, que tal vez en muchos casos puede parecer un modelo derivado del bancario también, pero que esta empresa está trabajando duro en los arquetipos de pago y cambio del futuro junto a un conjunto de plataformas y compañías a modo de ‘pool’ monetario es un hecho que muchas entidades financieras del mundo deberán tener en cuenta muy pronto. No por amenaza en el negocio, que también, sino para entender, de una vez, por donde va todo eso de la gestión y la intermediación de pagos y cobros. El futuro está aquí, hoy ya es pasado.

Con bitcoin (mal día para hablar de la moneda virtual en cuestión) y otros puntales de la nueva era de la inversión económica entramos ya en la sala de espera de un nuevo mundo también en este campo. El oro, el dólar y otros activos considerados patrones de cambio se empezarán a diluir, en unos años, entre el conjunto de otros que formarán patrones más tecnológicos, menos intuitivos y más exactos, con mayores cifras de seguridad y menos de incertidumbre. Eso es lo que entiende el nuevo PayPal y como experimento está bien observarlo.

Los que nos dedicamos a eso del comercio electrónico sabemos que hay una ola de dinero que se está llevando por delante el comercio analógico le debe su crecimiento a los tiempos de espera, a las garantías de seguridad, a la fe de comerciantes y consumidores, pero ahora, sobretodo tendrá que ver con la buena y eficientes transición a los pagos via teléfono móvil y sus derivadas técnicas. Tiene que ver con el uso, la experiencia del modelo de compra y de factores de acomodación al uso de tabletas, ‘smartphones’ y dispositivos de todo tipo. Es la era de lo ‘light’, del menos es más.

El monedero digital es evidentemente el salto social inminente, que si a su vez se le permite dialogar con objetos y ofertas, estaríamos ante la Internet económica y social de las cosas. Según Marcus, esto sucederá en menos de cuatro años.

Me preocupa, atendiendo al valor de los datos, que hacen con todo lo que aprenden, saben y descubren de las operativas y comportamientos comerciales de sus clientes. El Bitcoin no se convertirá en una verdadera moneda en 2014. Su precio es demasiado volátil para los comerciantes, que gustan de fijar los precios fijos. Tal como se establece, esto puede cambiar. Por ahora, PayPal tendrá que esperar hasta que los reguladores de todo el mundo deciden cómo manejar la situación antes de PayPal puede iniciar transacciones en el mismo.